行业新闻

连云港募资6亿偿债 利息负担已严重影响利润水平

日前,连云港(601008)发布公告称,公司拟向连云港港口集团非公开发行不超过2.03亿股股份,募集资金不超过6亿元。据了解,此次募集资金净额将全部用于偿还银行借款

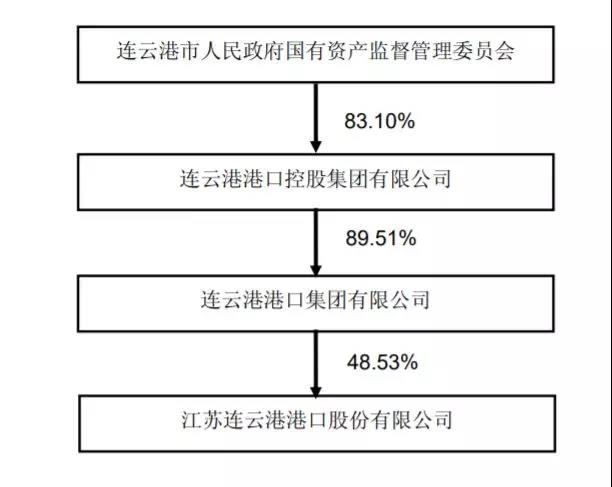

根据公开资料显示,连云港港口集团持有公司48.53%的股份,前者认购本次非公开发行股票的行为构成关联交易。

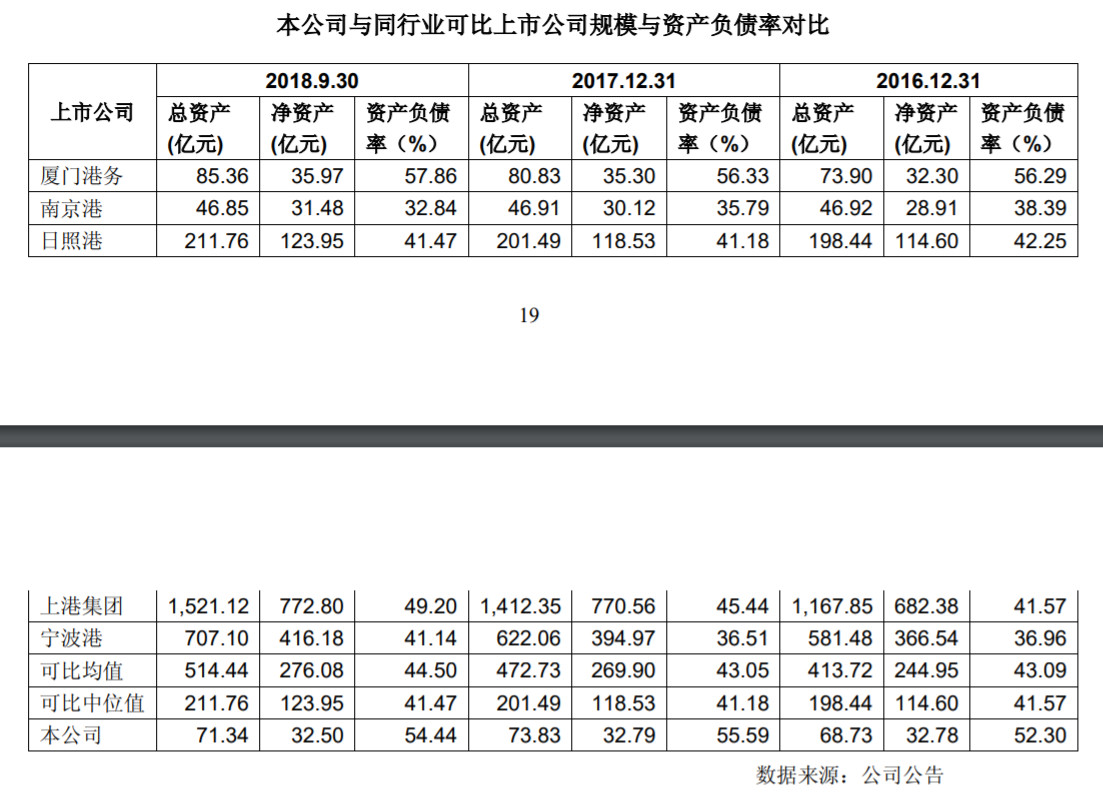

据了解,截至2018年9月30日,公司净资产为32.50亿元,资产负债率为 54.44%,与同行业上市公司相比,净资产规模相对较低,而资产负债率偏高。近年来,连云港主要依靠银行借款、发行债券等方式融入资金,导致有息负债余额偏高,公司的利息负担较重,影响公司的利润水平。此次募集资金全部用于偿还银行借款,可以降低财务费用,有效提升公司盈利水平。

由于连云港所处的港口行业属于资本密集型产业,对资金投入的需求较大。截至2018年9月30日,公司有息负债合计35.64亿元,占总负债比率91.76%,其中15.25亿元为短期借款。

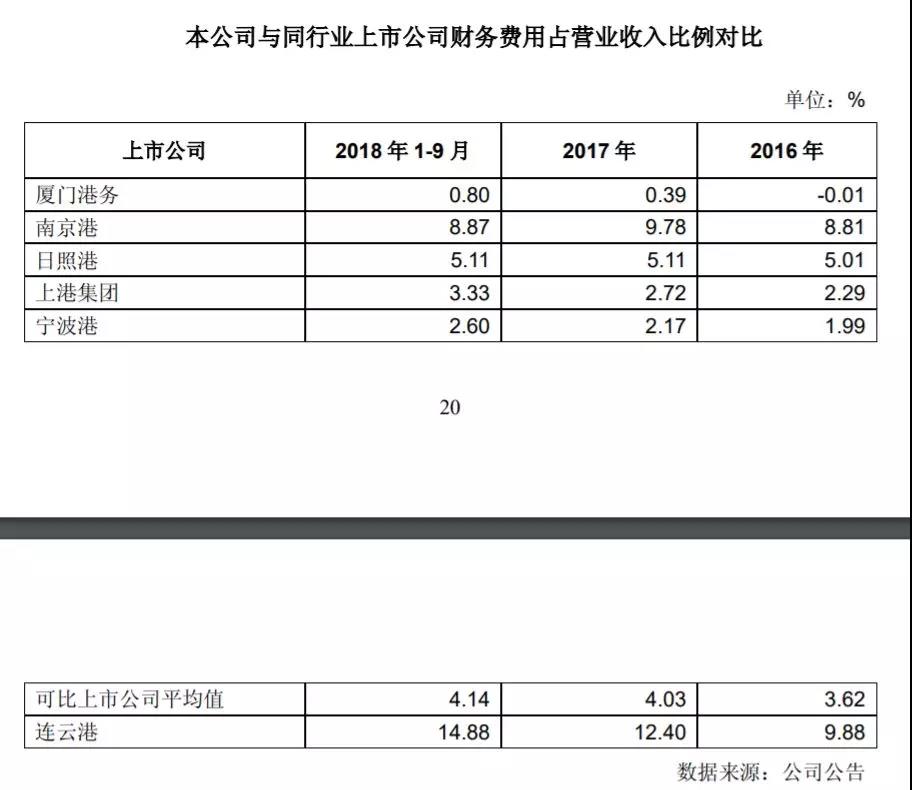

连云港表示,由于债务融资金额较大,公司的利息负担较重,财务费用占营业收入的比例远高于行业平均水平,极大地影响了公司的利润水平。财务数据显示,2017年,连云港实现归属于母公司股东的净利润868.07万元,若将本次发行募集资金6亿元资金用于偿还银行借款,按照中国人民银行公布的一年期贷款基准利率4.35%计算,每年预计将为公司节省财务费用2610万元,公司的财务负担将有所减轻。

连云港表示,由于资产负债率过高,公司在银行及债券市场上的融资能力受到限制。本次非公开发行完成后,公司净资产规模将得到大幅提升,资产负债率明显下降,财务状况可得到显著改善,盈利能力大幅提高,有助于增强公司后续融资能力。

连云港预计,本次发行完成且募集资金全部归还银行借款后,以截至2018年9月30日的数据测算,公司的净资产将提高到38.50亿元,较发行前增长18.46%,资产负债率将下降至46.03%,能够有效降低公司财务风险,增强持续经营能力和行业竞争能力。

沪公网安备31022102000209号

沪公网安备31022102000209号